济神州的背后站着两位男人——王晓东和欧雷强。王晓东从北师大毕业后就赴美留学,后来他建立了自己的实验室,研发成果对癌症等疑难杂症的治疗意义非凡。后来,王晓东回国创办北京生命科学研究所(简称“北生所”),凭借在细胞凋亡领域的成就,41岁的王晓东当选为美国国家科学院院士,后来开始了创业历程。

时至今日,百济神州已经成了抗癌药霸主——旗下有三大核心产品,布局了白血病、淋巴瘤、非小细胞肺癌、鼻咽癌、卵巢癌、输卵管癌等多种血液瘤和实体瘤。尽管2020年营收近50亿元,但百济神州仍尚未盈利。

一路走来,百济神州深受VC/PE青睐。令人惊讶的是,从2004年A轮融资开始,高瓴就没有缺席,还是百济神州在中国的唯一全程投资人。百济神州的野心是成为全球性的创新药企,如今完成三地上市,依然只是漫漫长征路的一个开始。

百济神州的背后,有着一对黄金搭档——王晓东与欧雷强。

1980年,王晓东考入北京师范大学生物系就读,1985年赴美留学,后来拿下得克萨斯大学生物化学博士学位并从事博士后研究。1995年,王晓东建立了自己的实验室,开始从事细胞凋亡研究,获得多项重大突破,对癌症等疑难杂症的治疗意义非凡。

2003年,王晓东应邀回国创办北京生命科学研究所(简称“北生所”)。次年,凭借在细胞凋亡领域的成就,41岁的王晓东“低龄”当选为美国国家科学院院士,是新中国培养出来的第一个获此殊荣的科学家。

欧雷强则是美国典型的精英创业者,毕业于麻省理工学院和斯坦福大学商学院,第一份工作是在麦肯锡,业务涉及给中国公司提供咨询服务,正是这份工作经历,让他对中国有了初步接触,之后慢慢变成了“中国通”。

离开麦肯锡后,欧雷强曾在肿瘤药公司Genta担任联席首席执行官,创办并成功出售电信消费研究公司Telephia。2005年,欧雷强回归生物制药行业,在北京成立了从事研发外包(CRO)的保诺科技,公司就在王晓东创办的北生所附近。2009年,欧雷强以7700万美元的价格,把保诺科技卖给了美国CRO企业Pharmaceutical Product Development。

2010年,王晓东和欧雷强在一场朋友聚会上相遇。当时正好有投资人邀请王晓东出山,去美国做一家生物技术公司,他便想拉欧雷强入伙,二人一拍即合,立志做出全球最好的抗癌新药。不过,欧雷强十分看好中国生物医药的巨大前景,说服王晓东留在了中国,2011年2月,百济神州诞生。

要做到全球最好,百济神州自然把所有配置拉到了顶格:业务上,靶向和免疫疗法双管齐下、10多个新药同步研发;硬件上,投资上亿元购置全球最好的仪器设备,组建世界一流实验室;团队方面,不惜重金从默沙东、辉瑞、强生等跨国巨头中聘请管理、研发骨干,还组建了50多人的药检团队,这样的规模超过了很多跨国药企。

巨大的投入在研发成果上得到了回报,2013年,德国老牌制药企业默克合计出资4.65亿美元,买下百济神州研发的两个靶向型药物BGB-283和BGB-290的海外市场开发权,这笔庞大交易一时震动了整个中国医药行业,创造了我国新药研发史上的一个里程碑。2019年,百济的BTK抑制剂泽布替尼获得美国FDA批准,成为我国首个在美获批的中国创新药,实现了本土新药出海“零的突破”。

更令人惊讶的,是资本市场对这家公司的青睐。2016年初,美股迎来资本寒冬,中概股掀起私有化退市潮,百济神州却逆势登陆纳斯达克,成为首个登上纳斯达克的中国创新型生物科技公司;2018年,港交所新规“允许尚未盈利的生物科技公司赴港上市”,百济神州又顺势登陆港股。

截至12月14日,百济神州美股市值已达263亿美元(1675亿人民币),港股市值达2132亿港元。今天,百济神州成功登陆科创板,市值约2200亿元,成为了首家在美股、港股以及A股三地上市的企业。

百济神州,凭什么撑起2000亿市值?

招股书显示,百济神州起源于北京,是一家全球性、商业阶段的生物科技公司,专注于研究、开发、生产以及商业化创新型药物。

截至目前,百济神州的商业化产品及临床阶段候选药物共有48款,包括 10款商业化阶段药物、2款已申报候选药物和36款临床阶段候选药物。它在海外已上市产品数量、海外已获批国家及申报的数量、海外临床试验开展数量、海外临床试验入组人数等方面,均明显领先于其他同类公司。

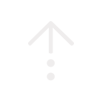

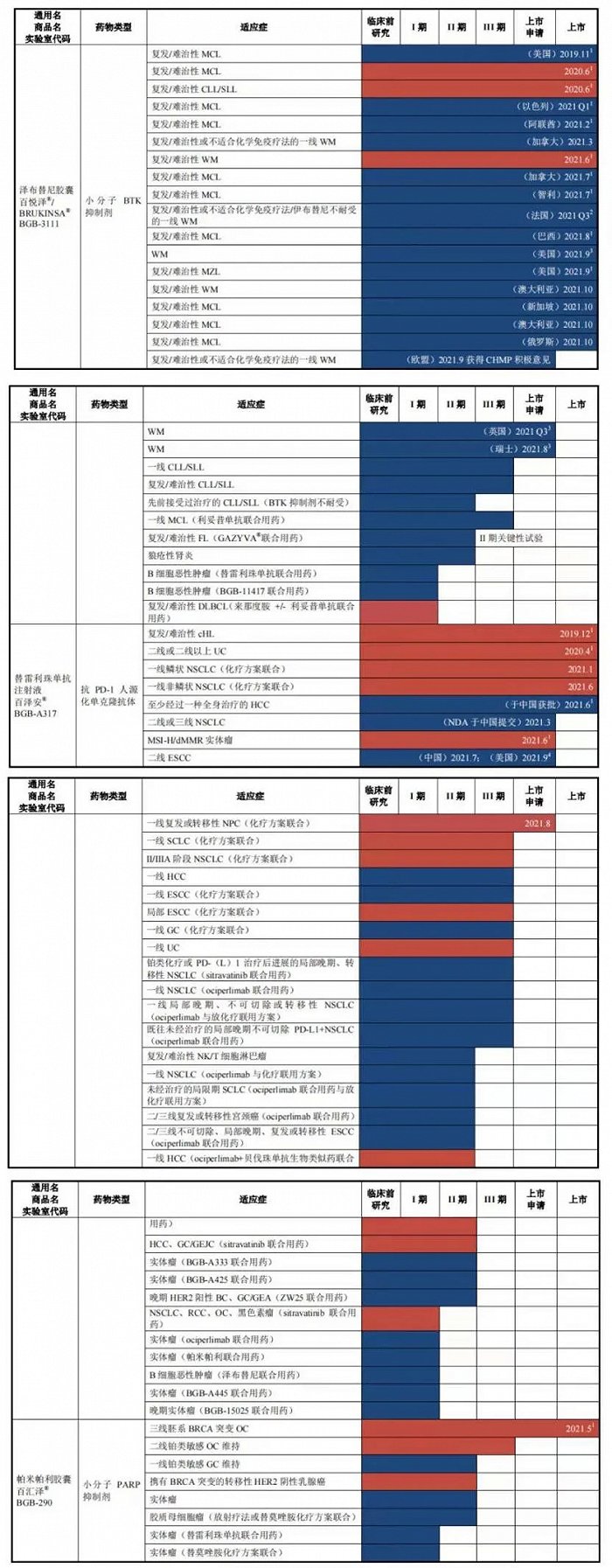

从研发管线来看,百济神州布局了白血病、淋巴瘤、非小细胞肺癌、鼻咽癌、卵巢癌、输卵管癌等多种血液瘤和实体瘤。既覆盖了PD-1/PD-L1、BTK、PARP1、PARP2、TIGIT等多个热门靶点,也涵盖了BCL-2、OX40、HPK1等不算拥挤的赛道。

其中,已有3款自主研发药物已经开始商业化销售,它们分别为百悦泽 (BRUKINSA ,泽布替尼胶囊,zanubrutinib)、百泽安 (替雷利珠单抗注射液,tislelizumab)和百汇泽 (帕米帕利胶囊,pamiparib),这也是百济神州的核心产品。

展开来看,国产BTK抑制剂百悦泽 (泽布替尼)是第一个中国自主研发并获美国FDA加速批准上市的抗癌新药,同时也是第一个中国自主研发并获美国FDA突破性疗法认定的抗癌新药、第一个获中国国家药监局附条件批准上市的;抗PD-1单抗百泽安 (替雷利珠单抗注射液)是国内首个获得附条件批准用于治疗尿路上皮癌;PARP 抑制剂百汇泽 (帕米帕利胶囊)是国内首个获批用于治疗涵盖铂敏感及铂耐药复发卵巢癌患者。

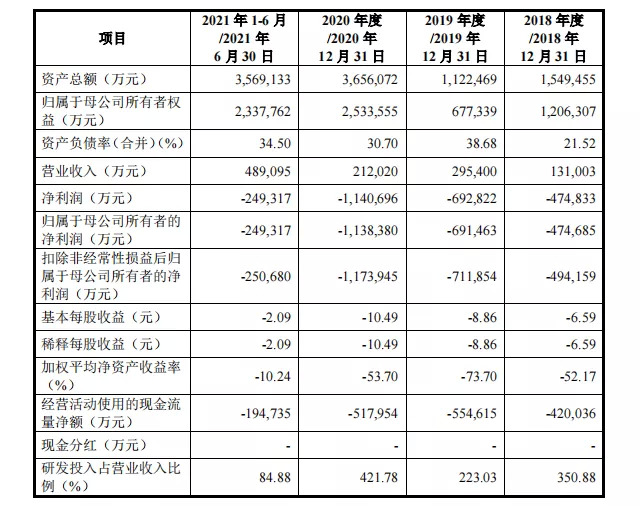

和同类药企相比,百济神州一直以研发国际化程度高而被业内外认可,它的研发投入远远高于同行业其他上市公司,2021年前三季度研发费用高达65.21亿元。截至2021年11月4日,公司共拥有研发人员超2800名。

巨额研发投入以及市场推广费用,意味着百济神州还是一家尚未盈利的公司。招股书显示,百济神州在2018年、2019年、2020年及2021年前6个月营收分别为13.1亿元、29.54亿元、21.2亿元以及48.9亿元;净利润分别为-47.48亿元、-69.28亿元、-114亿元以及-24.93亿元。

预计到今年年底,百济神州将有至多12款产品上市。与此同时,百济神州还积极拓展出海业务,截至今年3月,百济神州已在超过35个国家和地区执行超过100项计划中或正在进行的临床试验。典型案例是,今年,百济神州与诺华就百泽安在北美、欧洲、日本等多个国家的开发与商业化达成授权合作协议,首付金额高达6.5亿美元,总交易金额超过22亿美元,刷新了中国本土创新药单品授权合作最高首付和总交易金额的记录。

一路走来,百济神州离不开VC/PE们的助力。

百济神州是高瓴美股持仓中的第一大重仓股,在港股市场,高瓴旗下Hillhouse同样重仓,其半年报显示,Hillhouse持股比例为11.12%。根据招股书,目前高瓴是百济神州的第三大股东,高瓴及其子公司合计持有百济神州1.47亿股股份,占已发行股份总数的12.21%。其中,安进为第一大股东。

时间回到2014年11月,百济神州完成7500万美元A轮融资,投资方为高瓴和CPE源峰。半年后,又完成9660万美元B轮融资,投资方中再次出现了高瓴和CPE源峰的身影。在港股上市前,百济神州引入4名基石投资者中,高瓴再次出现,和它一同出手的还有GIC等。2020年7月,百济神州又获得20.8亿美元股权融资,其中,高瓴再次加码。据媒体报道,此次股权融资创造了全球生物科技领域最大金额股权融资,高瓴以不低于10亿美元份额的认购。

不止投资,同年9月,百济神州子公司百济神州生物药业和珠海高瓴签署了一项贷款协议,总贷款额度人民币5亿元。其中,4亿元用于偿还与民生银行的贷款本金和利息,另外1亿元用于日常资金用途,并且这1亿元的贷款年化利率只有5.75%。

令人惊讶的是,从A轮融资开始,高瓴没有错过百济神州的任何一轮融资,成为这家公司在中国的唯一全程投资人。

当然,百济神州也没让背后的投资方失望——在美股上市时,百济神州发行价为24美元,上市首日上涨18%,报收28.32美元。截至A股IPO前,百济神州美股股价为283.29美元,上涨将近12倍。A股IPO前,百济神州在港股市值为2132亿港元。此次回A,百济神州市值超2000亿,有望比肩恒瑞医药。

此前在资本市场上的良好表现,也吸引了PE巨头淡马锡的注意。今年三季度,淡马锡也大幅买入百济神州。从持仓比例变化来看,百济神州为其第二大买入标的。

值得一提的是,多家知名机构参与了百济神州此次科创板IPO战略配售,其中,社保基金获配8902万元,中国保险投资基金(有限合伙)获配9.27亿元,中央企业乡村产业投资基金股份有限公司获配9.23亿元,阿布达比投资局获配4.64亿元。

回顾百济神州的历程,王晓东经历了从科学家到创业者的身份转变。除去百济神州,他还相继创办了三叶草生物、维泰瑞隆等生物医药企业,将研究成果从实验室带向现实世界。刚刚过去的11月,疫苗企业三叶草生物站上了港股IPO敲钟舞台,作为三叶草生物的联合创始人,王晓东因此又收获一个IPO。而对于百济神州,截至2021年12月8日,王晓东及其近亲属持股数量为2120.5万股,按照发行价计算,王晓东的身家将超过40亿元。

谈及创业,王晓东认为最重要的是初心和理想。“我们的动力是什么?是我们看到了一个现象,因为大量创新药由海外公司研发,中国人用不起好的药物。百济神州的诞生,就是要为中国人做最好的抗癌药。”

百济神州已经走过十年,正如王晓东所言,生命科学产业是永远的朝阳产业,在中国,这个产业将会迎来更加快速发展的新十年。